En los medios

Las Leliqs en el centro de la escena: qué son, cuándo se crearon, para qué sirven y cómo podrían cancelarse

Eduardo Levy Yeyati, profesor de la Escuela de Gobierno y director académico del Cepe, explicó en Infobae qué son las Leliqs.

La fachada del Banco Central de la República Argentina (Gastón Taylor)

Fue uno de los términos que más llamó la atención del público que siguió el debate presidencial del domingo 1 de octubre: Leliqs.

Javier Milei le preguntó dos veces a Patricia Bullrich que haría con esas “Letras de Liquidez” del Banco Central, pero se abstuvo de explicar qué haría él, que propone dolarizar la economía y cerrar la entidad pero no dice de dónde saldrán los cerca de USD 40.000 millones necesarios para canjear la “base monetaria” y cancelar también el “pasivo remunerado” del Central, del que las Leliqs son más de tres cuartas partes.

El candidato libertario aseguró este sábado, en una entrevista radial, que recibió propuestas de inversores del exterior para cancelar esa deuda y estimó que canjear las Leliq llevaría unos 3 meses, contra entre 9 a 24 meses que demandaría hacer lo mismo (convertirla de pesos a dólares) con la base monetaria, porque este procedimiento dependerá del ritmo que imprima el público al cambio de moneda.

Las Leliq son, como su nombre lo indica, “Letras”, promesas de pago del BCRA a los bancos. En vez de permitir que los bancos hagan circular ese dinero, el BCRA les paga una “tasa de política monetaria”, hoy del 118% (efectiva del 209,45%) anual, para que las tengan en Leliq y otros “instrumentos de política monetaria”, como los llama la entidad. Construye así una suerte de represa y evita que esa liquidez inunde la economía.

“El origen de las Leliq fue hace más de 20 años. El Tesoro estaba en default y como alternativa de política monetaria el Banco Central empezó a emitir las “Letras del Banco Central” (Lebacs). Al principio lo hizo a muy corto plazo, pero a medida que pasó el tiempo logró bajar la tasa y estirar los plazos hasta 5 años; en un momento el plazo promedio superó el año. Pero cuando se salió del default, en vez de reemplazar los títulos del BCRA por títulos del Tesoro se decidió seguir con las Lebacs, lo cual no era un gran problema mientras las tasas fueran razonables y los plazos se fueran ampliando. Lo que está mal es juzgar que los títulos del BCRA son menos riesgosos, porque así se limitan las posibilidades de financiamiento del Tesoro”, explicó Guido Zack, economista del Centro de Investigaciones Fundar, que está realizando un estudio sobre el sistema bancario.

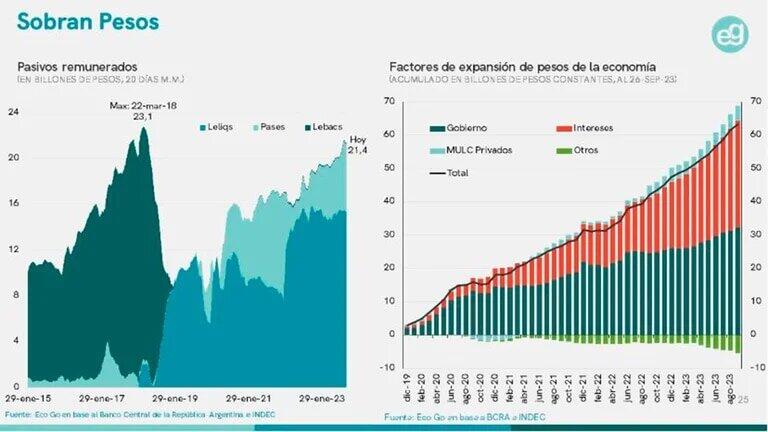

Tras el debate electoral, el presidente del BCRA, Miguel Pesce, buscó minimizar el “problema” del endeudamiento del BCRA, que entre Leliqs y otros “pasivos monetarios” supera los 22 billones (millones de millones) de pesos. Pesce dijo que los bancos cuentan con depósitos en pesos por unos $35 billones, de los cuales $18 billones son a plazo fijo, mientras sus préstamos al sector privado son de $12 billones, un “desbalance” entre la capacidad prestable de los bancos y la demanda de crédito privado que, en la versión oficial, el BCRA corrige canalizando ese excedente de liquidez mediante la colocación de Leliqs para evitar que caiga la tasa que los bancos pagan a los ahorristas, de modo de “preservar el valor relativo del ahorro”.

Más allá de la ironía, según Zack, lo que dice Pesce es más efecto que causa de las Leliq. “En la época en que había superávit comercial los pasivos del BCRA se usaban para esterilizar el aumento de reservas”, explicó el economista. El problema se dio cuando el exceso de liquidez empezó a darse no por compra de divisas sino por déficit del Tesoro.

“No hay que ver un solo paso, sino el movimiento completo: cuando el Central le presta al Tesoro, expande, y con las Leliqs absorbe. En definitiva, lo que hace es financiar al fisco. Hoy las Leliq son un mecanismo fiscal, no un instrumento de política monetaria”, subrayó Levy Yeyati, quien como economista-jefe estuvo en el origen del antecedente de las Leliq, las Lebac (por Letras del Banco Central). Estas aparecieron en marzo de 2022, cuando el entonces presidente de la entidad, Mario Blejer, decidió combatir “la codicia con el miedo” pagando altas tasas de interés para colocar esas Letras, de modo que los bancos también pagaran tasas altas, los ahorristas “quedaran en pesos” y dejaran de presionar sobre el mercado cambiario. Así, el Central hizo retroceder el dólar de más de $3,80 a mediados de 2002 a $2,82 en mayo de 2003, cuando asumió el gobierno de Néstor Kirchner.

La diferencia con aquella situación es que entonces no había stock, es decir no había semejante nivel de deuda del Central. Hace 20 años las Lebac eran una señal de política monetaria, en cambio hoy los bancos operan por cuenta y orden del Central, dijo Levy Yeyati.

Marina del Poggetto, directora de la consultora Eco Go, coincidió. Hace más de 20 años, dijo, las Lebac equilibraron el mercado monetario, permitieron fijar la tasa de interés y fueron “el principio del fin de la corrida cambiaria”. Pero entonces, recordó, hubo un aumento genuino de la demanda de pesos y el crédito al sector privado llegó a ser el 25% del PBI, unas 5 veces la relación actual.

El problema, prosiguió la economista, fue que el kirchnerismo abusó de las tasas de interés negativas (inferiores a la inflación), perdió los déficits gemelos y, a diferencia de Brasil, “no construyó una moneda”. La situación actual, subrayó, es que con un stock (entre Leliq, pases y otros instrumentos) de $22 billones, los “pasivos remunerados” son la principal fuente de emisión monetaria, unos $2 billones por mes, equivalente al déficit fiscal acumulado en los primeros 8 meses del año.

Es cierto, coincidieron los economistas, que como la tasa que paga el BCRA es menor a la inflación, esa deuda no es “explosiva”, pero estira y convalida la inercia inflacionaria.

La solución “virtuosa” del problema es un programa que disminuya la inflación y genere un aumento “genuino” de la demanda de crédito, de modo que los bancos gradualmente vayan canalizando su liquidez a empresas y familias. Esto es, que en vez de financiar el déficit del Estado financien el consumo, la producción y la inversión del sector privado.

Para eso, claro está, es necesario estabilizar la economía sin producir una mega-recesión ni incurrir en algún tipo de confiscación sobre el activo de los bancos y, en definitiva, de los depositantes. Mucho más fácil de decir que de hacer.

Milei, en cambio, dice simplemente que canjeará esa deuda en pesos, por dólares. Si llega a Presidente, tendrá que mostrarlos. En cualquier caso, será endeudamiento.